FUTURES (VADELİ) PİYASALAR NEDİR?

Küresel piyasalarda sıklıkla tercih edilen finansal araçlar arasında yer alan futures (vadeli) sözleşmeleri; riskten korunma, spekülatif yatırım gibi birçok avantaj sunuyor. Bu finansal aracın en çok tercih edilme sebebi ise enflasyon, döviz kuru, siyasi/ekonomik belirsizlikler gibi birçok riskten yatırımcıları koruması.

Futures Nedir?

Futures sözleşmeleri ya da vadeli işlem sözleşmeleri, alıcısına belli dayanak varlığı ileri tarihteki bir vadede önceden belirlenmiş fiyattan alım/satım olanağı veren türev ürünlerdendir. ABD'de NYMEX, Avrupa'da EURONEX önemli futures piyasa örneklerindendir.

Futures sözleşmelerinin içerikleri genel olarak standarttır ve resmi piyasalarda işlemler gerçekleşir. Bu sözleşmelerde teminat işlemi uygulanır. Teminat uygulaması, temerrüt riskini engeller. Alıcı, vade sonu tarihindeki cari piyasa fiyatına bakılmaksızın, dayanak varlığı belirlenen fiyattan satın almalıdır ya da satış yapılacaksa dayanak varlık satılmalıdır. Futures sözleşmelerinin temel amacı, dayanak varlığın fiyat hareketliliğini korumaktır.

Futures sözleşmelerinde dayanak varlıklar fiziksel emtiaları veya diğer finansal araçları içerebilir:

Altın, gümüş gibi kıymetli metaller,

Ham petrol, buğday, doğal gaz gibi emtialar,

Hisse senedi endeksleri,

Döviz para birimleri,

Tahviller.

Ayrıca bu sözleşmelerle söz konusu finansal araçların piyasa yönü hakkında spekülasyon da yapılabilir.

Futures piyasaları genellikle yüksek kaldıraç oranları kullanır. Futures sözleşmelerinde kullanılan kaldıraç, yatırımcıların bir işleme yapmadan önce sözleşme tutarının %100'ünü yatırmasına gerek olmadığını anlatır. Yatırımcıdan kaldıraç yerine toplam sözleşme değerinin bir kısmından oluşan bir başlangıç teminatı talep edilir. Başlangıç teminat tutarı, sözleşme büyüklüğüne, brokerin (komisyoncu) koşullarına ve yatırımcının kredibilitesine göre değişiklik gösterir.

Sözleşmelerin büyük çoğunluğu, sözleşmenin süresi dolmadan pozisyonlarını tasfiye eden ve yapılan işlemden kar veya zarar gören spekülatörler tarafından alınıp satılmaktadır. Diğer bir deyişle, emtianın teslimi yatırımcının sorumluluğunda değildir. Ancak spekülatör, ekonomide önemli bir rol oynamaktadır. En önemli görevlerinden birisi, ürünleri teslim etmesi veya teslim alması gerekenlerin geleceği planlamasını kolaylaştırmaktır.

İlginizi Çekebilir: Spekülatör Kimdir?

Futures Sözleşmelerinin Avantajları ve Dezavantajları

Avantajları:

-Yatırımcılar, bir dayanak varlığın piyasa fiyatı yönü için spekülasyon yapabilirler.

-Yatırımcılar, olumsuz fiyat hareketlerinden korunmak adına yatırım yaptıkları emtia veya ürünlerin fiyatını piyasa risklerinden koruyabilir.

-Futures sözleşme işlemlerinin maliyeti düşüktür.

Dezavantajları

-Yatırımcılar, kaldıraç kullanımı nedeniyle ilk teminat tutarından daha fazlasını kaybedebilir.

-Riskten korunmak için tercih edilen futures sözleşmeleri, piyasada ortaya çıkabilecek iyi fiyat haretliliğinden yatırımcıları mahrum bırakabilir.

-Kazançlarla birlikte marj nedeniyle aynı boyutta kayıplar da görülebilir.

Futures Piyasa Örnekleri

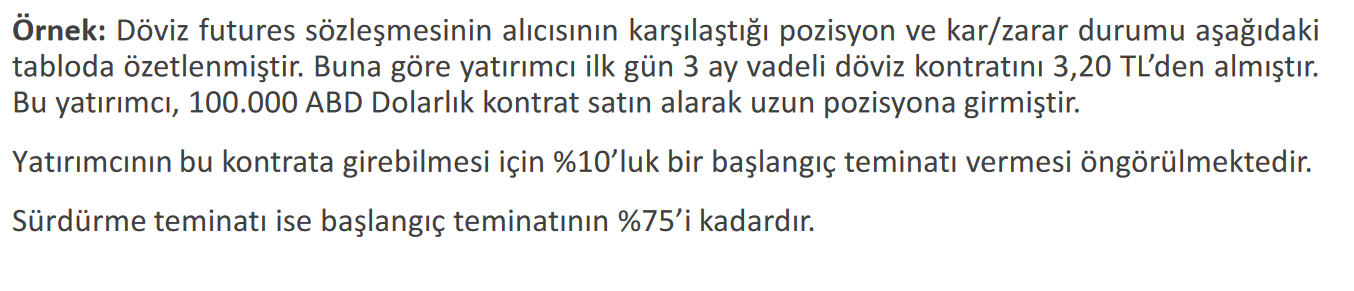

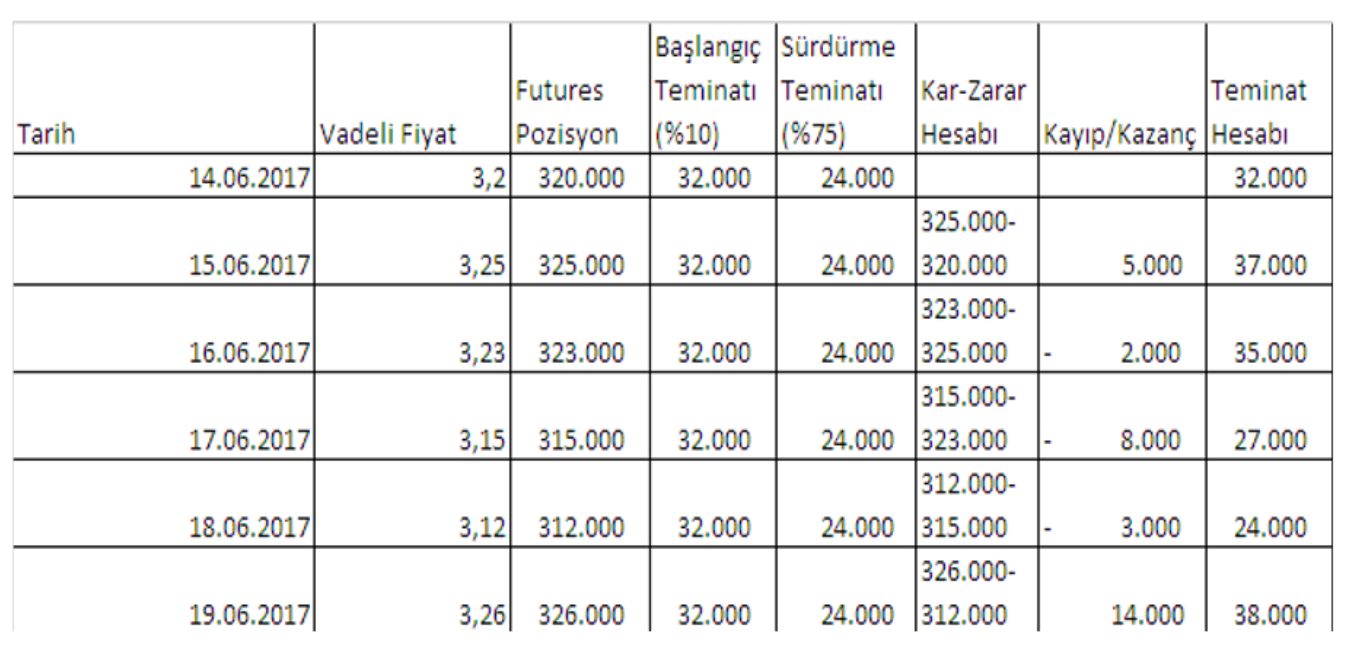

Aşağıdaki örnek, Dr.Öğr.Üyesi Lokman Kantar'ın Futures Sözleşmeleri adlı sunumundan alınmıştır:

Başka örnek: Bir buğday çiftçisi, yetiştirdiği ancak henüz hasat etmediği buğdaylar için alacağı fiyatı garanti altına almak isteyebilir. Fiyatını güvence altına almak için, hasat etmeyi beklediği buğday miktarına eşit bir futures sözleşmesi satabilir. Ekmek şirketi gibi herhangi bir üretici, bu durumda çiftçinin sözleşmesini satın alabilir ve sözleşmenin vadesi geldiğinde ödeyeceği fiyatı da garanti edebilir. Bu, her iki taraf için de alım/satım dışında başka seçenekleri olmamasını ve iş yapma zamanı geldiğinde cari piyasa fiyatı ile karşılaşabilecek hoş olmayan sürprizleri önlemek adına faydalıdır.

Türkiye'de Futures Sözleşmeleri

SPK'ya göre, Borsa İstanbul’da işlem gören sermaye piyasası araçları üzerine düzenlenmiş vadeli işlem ve opsiyon sözleşmeleri ile diğer türev araçların, dijital ortamda alım/satım işlemlerinin yapıldığı piyasaya "futures sözleşmeşeri/vadeli işlem sözleşmeleri" adı verilir.

Vadeli İşlem Sözleşme türleri:

Emtia futures sözleşmeleri,

FX futures sözleşmeleri,

Borsa Endeks futures sözleşmeleri,

Faiz futures sözleşmeleri.

Borsa İstanbul'a göre VİOP'ta işlem gören sözleşme türleri:

VİOP’ta şu anda çeşitli dayanak varlıklar üzerine düzenlenmiş olan “vadeli işlem sözleşmeleri” ve “opsiyon sözleşmeleri”alınıp satılmaktadır.

Pay Vadeli İşlem Sözleşmeleri

Endeks Vadeli İşlem Sözleşmeleri

Yurtdışı EndeksiVadeli İşlem Sözleşmeleri

DolarTL Vadeli İşlem Sözleşmeleri

EuroTL Vadeli İşlem Sözleşmeleri

RubleTL Vadeli İşlem Sözleşmeleri

Yuan TL Vadeli İşlem Sözleşmeleri

EUR/USD Vadeli İşlem Sözleşmeleri

Altın Vadeli İşlem Sözleşmeleri

Dolar/Ons Altın Vadeli İşlem Sözleşmeleri

Ege Pamuk Vadeli İşlem Sözleşmeleri

Anadolu Kırmızı Buğday Vadeli İşlem Sözleşmeleri

Makarnalık Buğday Vadeli İşlem Sözleşmeleri

Baz Yük Elektrik Vadeli İşlem Sözleşmeleri

Aylık Gecelik Repo Vadeli İşlem Sözleşmeleri

Üç Aylık Gecelik Repo Vadeli İşlem Sözleşmeleri

Çelik Hurda Vadeli İşlem Sözleşmeleri

FBIST Borsa Yatırım Fonu Vadeli İşlem Sözleşmeleri

Pay Opsiyon Sözleşmeleri

Endeks Opsiyon Sözleşmeleri

DolarTL Opsiyon Sözleşmeleri

Mini Endeks Opsiyon Sözleşmeleri*

*https://www.borsaistanbul.com/data/kilavuzlar/VIOP-Hakkinda-SSS.pdf

Örnek:

Fiyatın Düşmesini Öngörerek Satış (Kısa Pozisyon) Yapma:

Yakın vade Dolar/TL sözleşmesinde( F_TRYUSD06) fiyat 3,5000 olsun.

Önümüzdeki dönemde bu fiyatın düşeceğini düşünen bir yatırımcı 160 TL yatırarak bir sözleşme kısa pozisyon alır.

Haziran ayında pozisyon 3.4770 fiyattan kapatılsın.

Sözleşme büyüklüğü = 1000 $ dır.

Kar/Zarar=(Satış Fiyatı-Alış Fiyatı)*1000* Sözleşme adedi

Kar/Zarar=(3.5000-3.4770)*1000*1 = 23 TL

Yüzde Kazanç:23/140 = %15 **

**https://www.gedik.com/bilgi-egitimler/viop-nedir